Mô hình nến Tweezer Tops & Bottoms (Đỉnh Nhíp và Đáy Nhíp) là gì ? Bí quyết giao dịch với Tweezer Tops & Bottoms

Mô hình nến Tweezer Tops & Bottoms (Đỉnh Nhíp và Đáy Nhíp) cung cấp cho nhà phân tích tín hiệu đảo chiều tăng. Mặc dù xuất hiện tương đối nhiều trong các mô hình nến Nhật nhưng Tweezer Tops & Bottoms lại không được đánh giá cao như một số mô hình nến đảo chiều khác.

Muốn giao dịch hiệu quả với mô hình này, trader nên nắm rõ đặc điểm và diễn biến tâm lý thị trường khi Tweezer Tops & Bottoms xuất hiện.

Xem thêm:

- Pullback là gì? Cách giao dịch với Pullback

- Chỉ báo ADX là gì? Cách dùng chỉ báo ADX hiệu quả

- Mô hình nến Nhận Chìm Suy Giảm (Bearish Engulfing Pattern) là gì? Hướng dẫn cách giao dịch

Mô hình nến Tweezer Tops & Bottoms (Đỉnh Nhíp và Đáy Nhíp) là gì?

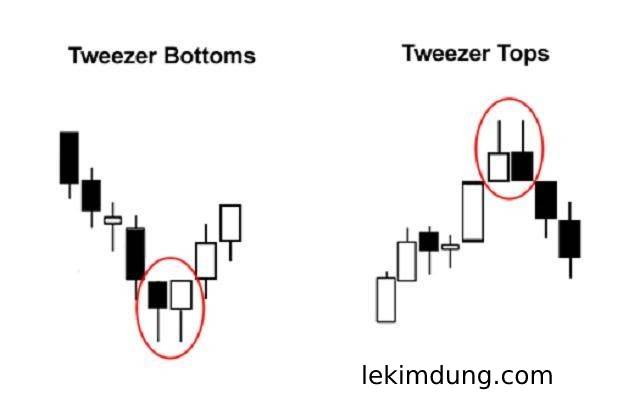

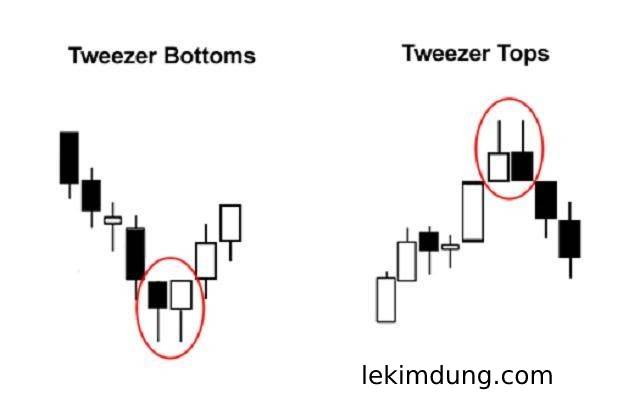

Bộ đôi Tweezer Tops & Bottoms (Đỉnh Nhíp và Đáy Nhíp) được xác định là dạng mô hình nến đảo chiều hay có mặt tại đáy/đỉnh của một xu hướng tăng/giảm.

Mô hình nến Tweezer Tops & Bottoms (Đỉnh Nhíp và Đáy Nhíp)

Định nghĩa mô hình Tweezer Tops – Đỉnh Nhíp

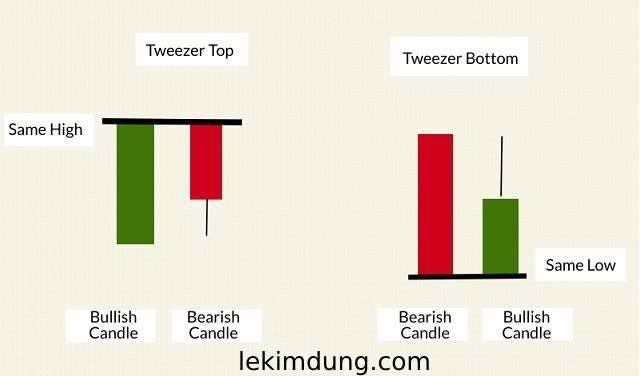

Tweezer Tops thường hình thành trong một xu hướng tăng giá của thị trường. Theo đó, giá chốt phiên sẽ nắm gần với vùng giá cao nhất trong phiên giao dịch. Thế nhưng ở phiên giao dịch tiếp theo, khuynh hướng giảm giá lại chiếm ưu thế kéo giá xuống phá tan thành quả tăng giá ở phiên trước đó.

Tweezer Tops thường hình thành trong một xu hướng tăng giá của thị trường

Mô hình Đỉnh Nhíp luôn có từ 2 hoặc nhiều nến thành phần trung đỉnh. Để Tweezer Tops thực sự đáng tin cậy, trader không nên quan sát riêng lẻ mà nên phối hợp thêm với ít nhất một mô hình nến khác.

Định nghĩa mô hình Tweezer Bottoms – Đỉnh Nhíp

Trái ngược với Tweezer Tops, Tweezer Bottoms lại hay xuất hiện trong một xu hướng giảm giá. Có nghĩa mức giá chốt phiên nằm gần với vùng giá thấp nhất trong phiên giao dịch. Sau phiên giao dịch thứ hai, giá lại đảo chiều tăng bù đắp thiệt hại của phiên giảm giá trước đó.

Tweezer Bottoms lại hay xuất hiện trong một xu hướng giảm giá

Đáy của mô hình Đỉnh Nhíp thường hình thành từ nhiều cây nến thành phần. Màu sắc hay chiều dài thân nến không quyết định nhiều đến tính chất mô hình.

Nếu thị trường đang trong xu hướng tăng, giá đóng nến luôn sát với vùng giá cao nhất. Tuy vậy khi đến cây nến thứ 2, giá bắt đầu giảm ngay khi vào phiên làm mất lợi thế tăng giá của phiên trước đó.

Đặc điểm của mô hình nến Tweezer Tops & Bottoms

Có không ít trader lầm tưởng rằng Tweezer Tops cần có giá chốt của cây nến thứ nhất bằng với giá mở cửa của cây nến thứ 2. Vậy nhưng theo trader đã có kinh nghiệm, nguồn tín hiệu đó không bắt buộc phải có trong mô hình.

Đặc điểm của mô hình nến Tweezer Tops & Bottoms

Một vài ý kiến khác lại cho rằng màu sắc giữa 2 cây nến liên tiếp phải khác nhau. Tuy nhiên trong thực tế giao dịch vẫn xuất hiện trường hợp ngoại lệ. Do đó khi nhận diện mô hình Đỉnh Nhíp, trader chỉ cần ghi nhớ 3 điểm cơ bản sau.

- Có mặt trong xu hướng tăng cung cấp nguồn tín hiệu cho biết thị trường chuyển dịch từ tăng giá sang giảm giá.

- Cấu thành từ 2 hoặc nhiều nến thành phần.

- Phần đỉnh của các nến thành phần cần bằng hoặc xấp xỉ nhau hình thành ngưỡng kháng cự.

Trong khi đó với mô hình Đỉnh Nhíp, đặc điểm lại có phần hơi chút trái ngược ngoại trừ số lượng nến thành phần.

- Hình thành trong một xu hướng giảm giá, cung cấp tín hiệu đảo chiều thị trường từ giảm giá sang tăng giá.

- Cấu thành từ 2 hoặc nhiều nến thành phần.

- Phần đáy của các nến cần bằng hoặc xấp xỉ nhau từ đó hình thành ngưỡng hỗ trợ.

Mô hình Tweezer Tops & Bottoms mô tả diễn biến tâm lý gì của thị trường?

Với mô hình Tweezer Tops, khi thị trường đang trong đà tăng bên bán đã thành công trong việc đẩy giá lên một ngưỡng mới. Trong phiên giao dịch tiếp theo, thị trường vẫn tiếp tục đà tăng nhưng không vượt qua ngưỡng trước đó, kết thúc phiên giá lại đột ngột đi xuống. Điều này cho thấy bên mua đang bắt đầu hành động nhanh hòng chốt lời, sự giằng co giữa 2 bên khiến giá dịch chuyển lại gần với vùng kháng cự.

Trong khi đó với mô hình Tweezer Bottoms, khi thị trường đang trong xu hướng giảm bên bán đã kéo giá xuống một đáy mới. Tuy nhiên ở phiên giao dịch tiếp theo trong khi thị trường vẫn diễn biến giảm nhưng không sâu bằng đáy phiên trước, chốt phiên giá lại bất ngờ tăng. Bên mua lúc này đã thành công khi kéo giá đi lên, trước sức ép của bên mua giá đã dịch chuyển lại gần với vùng hỗ trợ.

Cách giao dịch với mô hình Tweezer Tops & Bottoms

Độ tin cậy của Tweezer Tops & Bottoms mặc dù không cao bằng một số mô hình khác nhưng vẫn có thể áp dụng khi giao dịch. Muốn thành công với mô hình này đòi hỏi trader cần có chút kinh nghiệm, khả năng phân tích diễn biến thị trường tốt.

Cách giao dịch với mô hình Tweezer Tops & Bottoms

Cách vào lệnh hiệu quả

Quy tắc chung để giao dịch với Tweezer Tops & Bottoms khá đơn giản. Theo đó khi nhận thấy thị trường trong xu hướng tăng đồng thời xuất hiện mô hình Tweezer Tops, trader nên vào lệnh đánh giảm.

Ngược lại khi thị trường vẫn trong xu hướng giảm và có thêm sự xuất hiện của mô hình Tweezer Bottoms, trader hãy vào lệnh đánh tăng.

Cách đặt lệnh cắt lỗ và chốt lời

Lệnh cắt lỗ nên đặt ở vị trí đỉnh của mô hình, khoảng của lệnh stop loss tương đương với chiều cao của một cây nến. Trong khi đó lệnh chốt lời nên đặt ở khu vực giá hỗ trợ mạnh và gần với giá nhất.

Tổng kết

Mô hình Tweezer Tops & Bottoms (Đáy Nhíp và Đỉnh Nhíp) có tính chất trái ngược, thay phiên nhau xuất hiện ở 2 phiên giao dịch. Mặc dù tính tin cậy không cao cho lắm nhưng với trader sở hữu khả năng phân tích thị trường tốt thì mô hình này vẫn tỏ ra hiệu quả. Hy vọng với chút kinh nghiệm chia sẻ của Dũng có thể cho bạn cái nhìn chính xác hơn về bộ đôi mô hình Đáy Nhíp và Đáy Nhíp.

Có thể bạn cũng thích

VIB Internet Banking là gì? Hướng dẫn đăng ký & Sử dụng

26 Tháng Tư, 2021

Huobi Token HT coin là gì? Tổng hợp kiến thức về Huobi Token HT

31 Tháng Năm, 2021